Il settore Agroalimentare in Polonia: Opportunità per il Made in Italy

La Polonia, un Paese così vicino, ma allo stesso tempo per molte aziende italiane ancora così lontano e troppo sottovalutato. Molte sono le aziende e gli investimenti esteri che sta ricevendo la Polonia e che grazie a questi è riuscita a sviluppare una classe media di oltre 20 milioni di individui e più di 150mila ultra ricchi. In generale, nel 2022 il valore dell’export dell’Italia verso la Polonia ha raggiunto i 363,7 miliardi di Euro (+25,6%). Quali sono quindi le opportunità per il Made in Italy nel settore agroalimentare in Polonia?

L'Italia come fornitore

L’Italia come fornitore di prodotti alimentari in Polonia si è collocata solo al 6° posto nel 2022, preceduto da:

- Germania

- Ucraina

- Paesi Bassi

- Spagna

- Norvegia

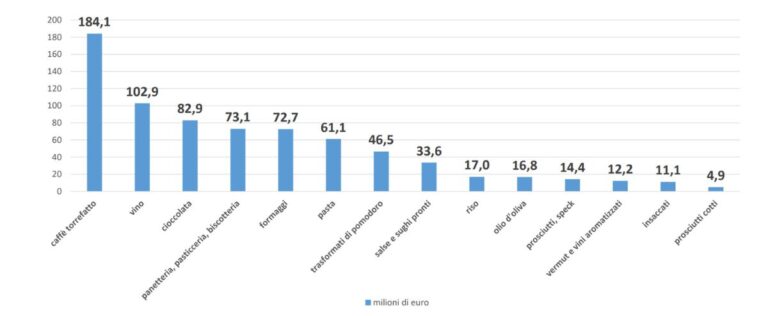

Il grafico sottostante fornito da ITA (ICE) è alquanto esplicativo dei prodotti maggiormente esportati dall’Italia:

- Caffè torrefatto: con una quota del 35,8%, seconda solo alla Germania (47,9%). Il valore delle importazioni italiane è stato di 184 milioni di Euro nel 2022 con una crescita del +75,3%.

- Vino: l’Italia è il primo fornitore con una quota del 27%, seguito da Germania e Francia. La crescita nel 2022 è stata del 6% per un valore di 102,9 milioni di Euro.

- Cioccolata: al terzo posto come fornitore, dopo Germania e Belgio, con una quota dell’8,1% che corrisponde a un valore di 82,9 milioni di Euro nel 2022.

- Prodotti da panetteria e pasticceria: seconda dopo la Germania, l’Italia detiene una quota del 10,6% per un valore di 73,1 milioni di Euro, in crescita del 31% nel 2022.

- Formaggi: mentre la Germania ha una quota del 36%, l’Italia ha il 13,5% per un valore di 72,7 milioni di Euro in forte crescita rispetto al 2018.

- Pasta: per la pasta, l’Italia è il primo fornitore con una quota del 31,4%, seguita in modo interessante da Vietnam e Germania. Il prodotto ha registrato una crescita nel 2022 del 42,8%.

I volumi di fatturato di alcuni beni alimentari di cui siamo produttori di eccellenza invece sono inferiori alle aspettative, ad esempio:

- Riso: il Myanmar in questo caso ha la prima quota di mercato con il 25,6%, seguito dall’Italia 13,4% e Pakistan. Il totale delle importazioni italiane di riso italiano ha un valore di 17 milioni di Euro.

- Salse e sughi pronti: la Germania è il primo fornitore mantenendo una quota di mercato del 29,2%, mentre l’Italia è seconda con il 12,8%.

- Olio di oliva: L’Italia è il primo fornitore con una quota del 35,1% seguita da Spagna e Portogallo e un valore di importazioni dall’Italia pari a 16,8 milioni di Euro.

- Prosciutti e Speck: La Germania detiene quasi la metà del mercato con il 45,5%, mentre l’Italia ha il 27,7% nonostante tra il 2022 e il 2021 sia cresciuta del 21%.

Molti dei valori dipendono ovviamente dalla cultura culinaria, molto più simile a quella tedesca che a quella italiana. È anche da considerare però positivamente che siano maggiormente apprezzati prosciutti e olio di oliva italiani rispetto a quelli spagnoli, che al contrario di altri Paesi nel mondo anche più vicini a noi, di solito sono preferiti, soprattutto per il prezzo.

Canali di vendita dell’agroalimentare in Polonia

Sono numerosi i negozi di alimentari in Polonia, sebbene stiano crescendo di numero soprattutto supermercati e discount di ampia metratura a discapito dei piccoli alimentari o negozi di nicchia. Le maggiori catene GDO per fatturato in Polonia sono:

- Jeronimo Martins;

- Lidl;

- Eurocash;

- Zabka Polska;

- Dino;

- Auchan;

- Kaufland;

- Carrefour;

- Netto;

L’e-commerce rappresenta una nuova frontiera assolutamente da non escludere per il mercato polacco, che in Europa risulta essere uno dei più dinamici, con un valore nel 2022 di €23,7 miliardi circa. I principali siti e marketplace utilizzati sono:

- Frisco.pl;

- Barbora.pl;

- Bee.pl;

- Siti di supermercati;

- Amazon;

- Allegro.pl.

Normative

Sebbene la Polonia faccia parte dell’Unione Europea e quindi goda di diverse agevolazioni per i prodotti italiani, è bene rendere noto che ci sono diversi adempimenti obbligatori prima di un’esportazione (cessione intracomunitaria) dei prodotti alimentari. Ad es. l’etichettatura deve essere scritta in polacco in modo comprensibile e visibile. Gli integratori alimentari invece devono essere notificati presso l’autorità competente prima di essere messi in commercio o online nei marketplace polacchi.

La Polonia è e deve diventare per le aziende italiane dell’agroalimentare uno dei Paesi prioritari a cui guardare, poiché non ancora saturo e in crescita. Per qualsiasi Paese estero non sarà efficace intraprendere solo una strategia di contatto commerciale a freddo con potenziali partner, ma elaborare una strategia vincente e a tutto tondo è il primo passo da seguire per un risultato commerciale prospero e di lungo termine.